法人税、地方税(道府県民税、市町村民税、事業税)、それと消費税には中間申告があります。

3月決算の会社ですと、11月末が期日になります。

管理人の経験からいくと、何となく惰性でやっている感が否めないのですが、

ちょっとここらで整理してみましょう。

意外と知られていない(かもしれない)、郵送料を削減する方法もお伝えします。

お楽しみに!

中間申告とはそもそも何?

中間申告はそれぞれの税法で規定されています。

根拠条文を抜粋します。

例によって、我々一般市民にわからせる気のない条文なので、ちょっと大胆に削ってみますね。

法人税法

http://law.e-gov.go.jp/htmldata/S40/S40HO034.html第七十一条 内国法人である普通法人(清算中のものを除く。次条第一項において同じ。)は、その事業年度(中略)が六月を超える場合には、当該事業年度開始の日以後六月を経過した日から二月以内に、税務署長に対し、次に掲げる事項を記載した申告書を提出しなければならない。ただし、第一号に掲げる金額が十万円以下である場合又は当該金額がない場合は、当該申告書を提出することを要しない。

第五十三条 法人税法第七十一条第一項 (中略)、第七十四条第一項、第八十八条(中略)、第八十九条(中略)、第百四十四条の三第一項(中略)又は第百四十四条の六第一項の規定によつて法人税に係る申告書を提出する義務がある法人は、当該申告書の提出期限までに、総務省令で定める様式によつて、当該申告書に係る法人税額、これを課税標準として算定した法人税割額(中略)、第八十八条又は第百四十四条の三第一項(中略)の規定によつて法人税に係る申告書を提出する義務がある法人(以下この条及び第五十七条第一項において「予定申告法人」という。)にあつては、前事業年度(中略)の法人税割額を基準として政令で定めるところにより計算した法人税割額又は当該事業年度開始の日の前日の属する連結事業年度の法人税割額を基準として政令で定めるところにより計算した法人税割額(中略)、同法第七十一条第一項 、第七十四条第一項、第百四十四条の三第一項又は第百四十四条の六第一項の規定によつて法人税に係る申告書を提出する義務がある法人にあつては均等割額その他必要な事項を記載した申告書(以下この項において「法人の道府県民税の申告書」という。)をその法人税額の課税標準の算定期間(中略)の開始の日から六月の期間とする。以下法人の道府県民税について同じ。)中において有する事務所、事業所又は寮等所在地の道府県知事に提出し、及びその申告した道府県民税額(当該道府県民税額について既に納付すべきことが確定しているものがある場合においては、これを控除した額)を納付しなければならない

第三百二十一条の八 道府県民税とほぼ同じ内容なので省略します。

第七十二条の二十六 事業を行う法人は、事業年度(中略)が六月を超える場合には、当該事業年度の開始の日から六月を経過した日の前日までに当該事業年度の前事業年度の事業税として納付した税額及び納付すべきことが確定した税額の合計額を当該事業年度の前事業年度の月数で除して得た額の六倍の額に相当する額の事業税(中略)を当該事業年度開始の日から六月を経過した日から二月以内に、事務所又は事業所所在の道府県に申告納付しなければならない。

第四十二条 事業者(中略)は、その課税期間(中略)開始の日以後一月ごとに区分した各期間(中略)につき、当該一月中間申告対象期間の末日の翌日(中略)から二月以内に、それぞれ次に掲げる事項を記載した申告書を税務署長に提出しなければならない。ただし、第一号に掲げる金額が四百万円以下である場合における当該一月中間申告対象期間については、この限りでない。

半分くらいに削っても意味がわからないのはある意味すごい文章ですね。

税金ごとに簡単に説明すると以下のとおりです。

法人税の中間申告

前期の約半額、もしくは仮決算をして確定申告と同じように計算してを予定納付すること

前期の納税額が10万円以下なら中間申告はしなくていい

ということです。

道府県民税、市町村民税、事業税の中間申告

法人税と同じく、前期の約半額か仮決算の金額です。

法人税の中間申告・納付義務がなければ、同じく申告・納付する必要はありません。

消費税の中間申告

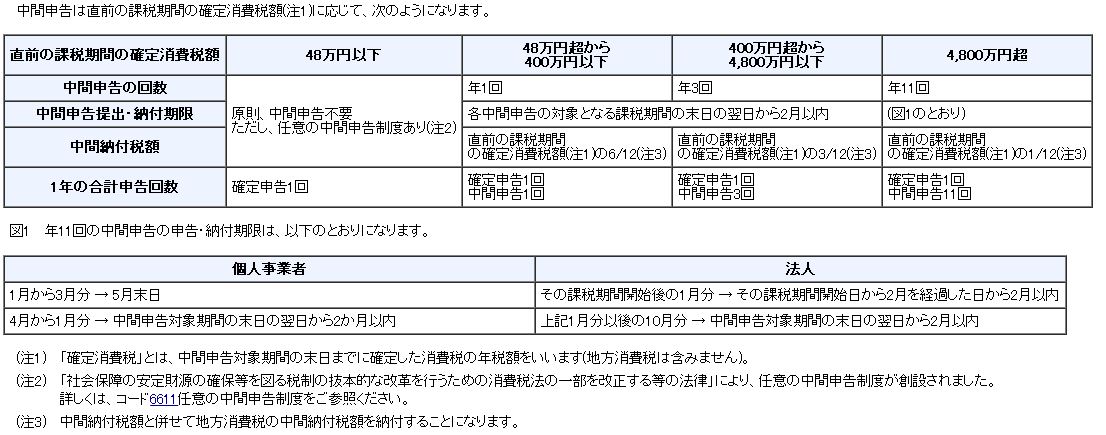

前期の納税額によって、中間申告の回数が違います。

これは、国税庁のHPがわかりやすくまとまっているので引用しますね。

国税庁HPより

https://www.nta.go.jp/taxanswer/shohi/6609.htm

ここで気をつけていただきたいのが、直前の課税期間の確定消費税額のところ。

48万円以下は中間申告不要とありますが、(注1)に地方消費税は含みません、と書いてあります。

さてこれはどういう意味でしょうか?

消費税と一口に言っても、実は国税分と地方税分に分けることができます。

具体的には消費税8%のうち、6.3%が国税分、1.7%が地方税分です。

5%の時代は、4%と1%でした。

で、国税庁の言う48万円は国税分のみです。

ということは、実際、会社が納付した税額はもっと多いわけです。

なぜなら、地方税分も納付しているからです。

地方税分も考慮すると、消費税の中間申告義務の基準は

60万円からということになります。

なぜか、中間申告の基準になる国税分、地方税分の内訳は5%時代のままなのですね。

ですから、国税4:地方税1の割合、つまり48万円:12万円で合計60万円なのです。

他の基準も同じように計算すると、

400万円:100万円=500万円

4800万円:1200万円=6000万円

となるわけです。

納税額だけで判断すると判断を誤ることがありますので、

・前期の申告書の国税分のところを見るか、

・地方消費税も含めた納税額で判断するか、

いずれかの方法をとってくださいね。

中間申告額の計算方法

前期の約半額と書きましたが、これはどういうことでしょう?

きっちり半額じゃないの?という疑問がわくと思います。

正確には、

前年の確定税額÷12×6という順序で計算します。

ですから、前年の確定税額が12で割り切れない金額だと、

小数点以下の数字が出てしまい、綺麗に半額にならないんですね。

国税庁が例を出しています。

https://www.nta.go.jp/shiraberu/zeiho-kaishaku/shitsugi/hojin/24/04.htm

1,000,000÷12×6≒499,900(百円未満切捨て)となっています。

きっちり500,000円ではないので、ご注意を!

また、消費税については回数によって、前期の1/2、1/4、1/12(百円未満切捨て)で納付します。

中間申告書は提出する必要はあるの?

さて、中間申告について簡単に説明してきました。

そもそも中間申告書は税務署や都道府県、市町村から送られてきますし、金額もすでに印字されていたりします。

ですから、実際はそこまで計算方法にこだわる必要はないでしょう。

で、この中間申告書、実は提出しなくてもいいんです。

管理人は、何となくそんな規定があるのは知っていましたが、本当に出していない会社があると知ったときは衝撃でした。

今まで、地方税の申告書を一生懸命封筒詰めしていたのは何だったのかと。

発送だけでなく返信用の封筒代と切手代は何だったのかと。

そこそこ大きい会社だと、日本全国津々浦々に営業所があることは珍しくありません。

そんな会社は、都道府県、市町村だけで数十、数百箇所に申告書を送らなければなりません。

管理人も百箇所弱に送っていました。

仮に100箇所だとすると、

定形外郵便120円×100=12,000円

返信用封筒82円×100=8,200円

合計20,200円

切手代だけでもバカになりませんね…。

前年税額を基準にする税額を納付する場合に限って申告書を提出しなくても、その金額で申告書を提出したとみなすという規定があるのです。

中間申告書に金額を印字して送ってくるくらいですから、税務署や地方ではとっくに金額を把握しているわけで提出しないなら、こっちで把握してる税額で処理進めちゃうよ、という考え方です。

ただし、申告書は提出しなくても、納税だけは忘れずにして下さい。

そうしないと、延滞税がかかってしまいますから…。

また、仮決算の場合は確定申告と同じように、会社側で計算するので、もちろん申告書は作って提出しないとだめです。

以下、根拠条文です。

法人税

http://law.e-gov.go.jp/htmldata/S40/S40HO034.html(中間申告書の提出がない場合の特例)

第七十三条 中間申告書を提出すべき内国法人である普通法人がその中間申告書をその提出期限までに提出しなかつた場合には、その普通法人については、その提出期限において、税務署長に対し第七十一条第一項各号(前期の実績による中間申告書の記載事項)に掲げる事項を記載した中間申告書の提出があつたものとみなして、この法律の規定を適用する。道府県民税

http://law.e-gov.go.jp/htmldata/S25/S25HO226.html第五十三条 3 前項の規定によつて申告書を提出すべき法人(中略)が、前項の申告書をその提出期限までに提出しなかつたときは、第三十七項の規定の適用がある場合を除き、当該申告書の提出期限において、道府県知事に対し、政令で定めるところにより計算した法人税割額及び均等割額を記載した当該申告書の提出があつたものとみなす。この場合においては、当該法人は、当該申告納付すべき期限内にその提出があつたものとみなされる申告書に係る道府県民税に相当する税額の道府県民税を事務所、事業所又は寮等所在の道府県に納付しなければならない。

市町村民税

http://law.e-gov.go.jp/htmldata/S25/S25HO226.html道府県民税と同様のため省略します。

事業税

http://law.e-gov.go.jp/htmldata/S25/S25HO226.html第七十二条の二十六 5 第一項に規定する法人(中略)が同項に規定する期間内に申告納付しなかつた場合においては、当該法人については、当該期間を経過した時において、事務所又は事業所所在地の道府県知事に対し同項本文の規定により提出すべき申告書の提出があつたものとみなす。この場合においては、当該法人は、当該申告納付すべき期限内に、その提出があつたものとみなされる申告書に係る事業税に相当する税額の事業税を事務所又は事業所所在の道府県に納付しなければならない。

(中間申告書の提出がない場合の特例)

第四十四条 中間申告書を提出すべき事業者がその中間申告書をその提出期限までに提出しなかつた場合(第四十二条第十一項の規定の適用を受ける場合を除く。)には、その事業者については、その提出期限において、税務署長に同条第一項各号、第四項各号又は第六項各号に掲げる事項を記載した中間申告書の提出があつたものとみなす。

支店や営業所の数が多い会社さんは是非参考にしてください!

まとめ

中間申告は前期の半分を納める。

前期実績を使う場合、中間申告書は提出しなくてもいい。

ただし、納税だけは忘れずに!

仮決算による申告をする場合はちゃんと中間申告書を作って

提出しなければなりません。

どこよりもわかりやすい説明を心がけています。

是非、他のブログと比較してください!

↓

他のブログと比較してみる

本日も記事をお読み下さいましてありがとうございます。

どんなことでも結構です。

あなたのご意見、ご感想、リクエスト等お聞かせ下さい!