所得税の確定申告は毎年3月15日までに終わらせなければなりません。

この時期はものすごく憂鬱だ、という個人事業主の方も

少なくないでしょう。

そう、とってもめんどくさいんです。

売上を集計して、経費を集計して、科目内訳書を作って、

決算書類を作って、確定申告書を作って、やっと提出。

本当にめんどくさいです。

こんな面倒なことがあるのか、というくらい

確定申告は面倒です。

対象者は、個人事業主の方や副業や家賃収入のあるサラリーマン、

ふるさと納税や医療費や住宅ローンの控除などが受けられる方、

意外と広いものです。

今回は、所得税の確定申告についてお話していきましょう。

確定申告の対象は?

確定申告の対象者は

・個人事業主、フリーランスなど事業収入がある方、

・会社員の副業やパート、アルバイトの収入が年間20万円を超えている方、

です。

そのほかにも

・退職して年末調整をしていない方、

・年間の医療費の合計が10万円を超えている方、

・住宅ローンを組んだ方、

・ふるさと納税をした方、

・被災して損害を受けた方、

も確定申告をすれば、税金の還付を受けることが

できる可能性があります。

必要書類は?

必要書類は、税務署からもらう確定申告書と納付書以外にも

各種証明書が必要になります。

個人が確定申告をする場合

・社会保険料の金額の証明書

・ふるさと納税の寄付金受領証明書

・住宅ローンの住宅借入金残高証明書

・医療費の領収書

・株の取引報告書

事業を行っている場合はさらに以下のもの

・一年分の経費領収書

・売上を記録した書類

・支払調書または源泉徴収票

・自宅を事務所にしている場合、自宅家賃、光熱費等の領収書

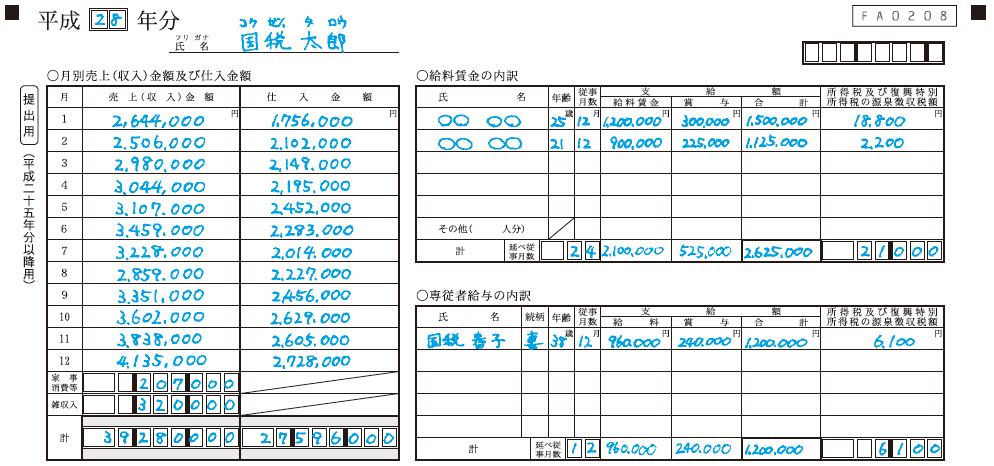

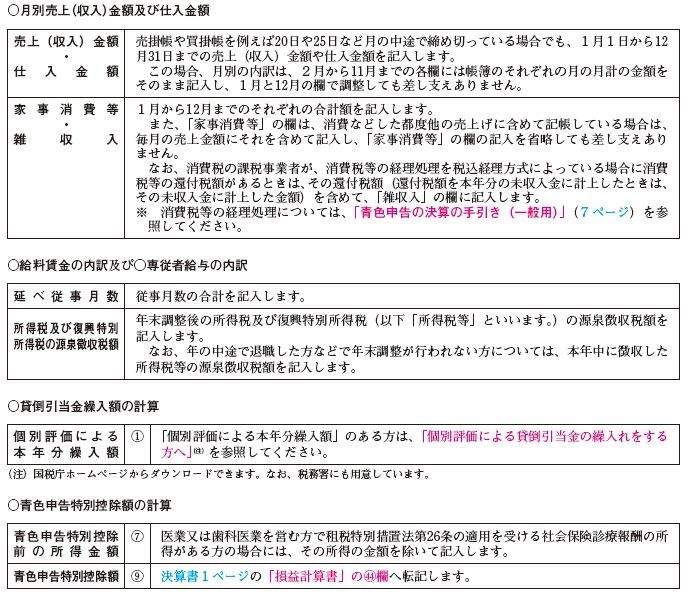

決算書を作成しましょう

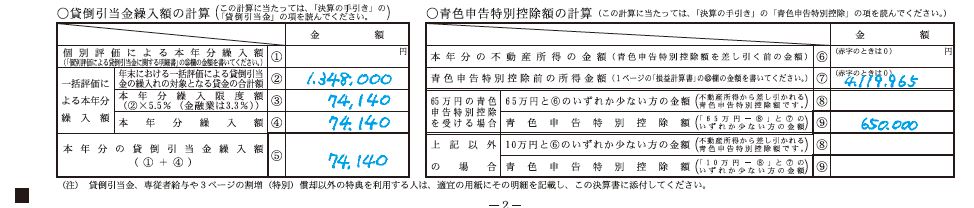

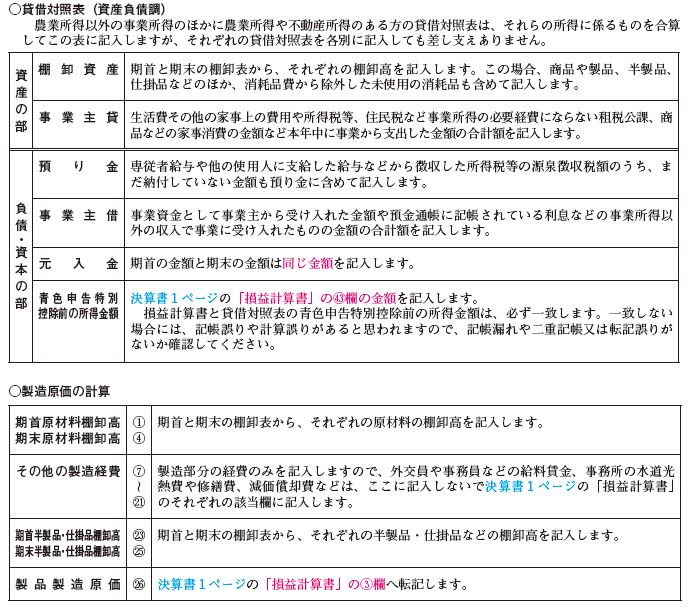

青色申告をする場合は、決算書の作成が必要です。

決算書は貸借対照表、損益計算書と科目内訳書です。

青色申告とは、簡単に言うと

税務署への事前申請や複式簿記による帳簿付け、決算書類の作成といった

面倒な作業をしなければならないというデメリットはありますが、

65万円の所得控除、赤字を3年間繰り越せるなどの

大きなメリットがあります。

これに対して、青色申告のようなメリットがないかわりに

届出が不要、帳簿は単式簿記OK(家計簿のようなもの)、

決算書類も内訳書だけでOKという簡単な白色申告というものが

あります。

以下、青色申告を例に説明しますね。

損益計算書の作成

まずは、損益計算書を作成しましょう。

やることは

・1年間の売上を集計

・経費を項目(勘定科目)ごとに集計

経費の集計は「経費で落とす」というやつで、

業務のために必要なので使った費用は経費と認められます。

しかしこれがくせもので、明確にどこからどこまでが

業務で必要か、ということが決められていません。

同じ内容の支出でも、業種や場合によって

経費となるかならないかが分かれます。

例えば、旅費。

個人事業主が取材のために使った旅費は経費として

認められますが、気分転換のために旅行先で

仕事をしただけ、であれば当然経費として認められません。

あくまで判断基準は、「業務に必要かどうか」が基本になります。

自宅で仕事をしている場合の家賃や光熱費は?

個人事業主は自宅で仕事をすることが少なくありません。

その場合の家賃や光熱費は、使用割合で按分することができます。

これを家事按分といいます。

例えば、50㎡の家のうち、20㎡を事務所として使っている場合は、

家賃の20/50を経費とすることができます。

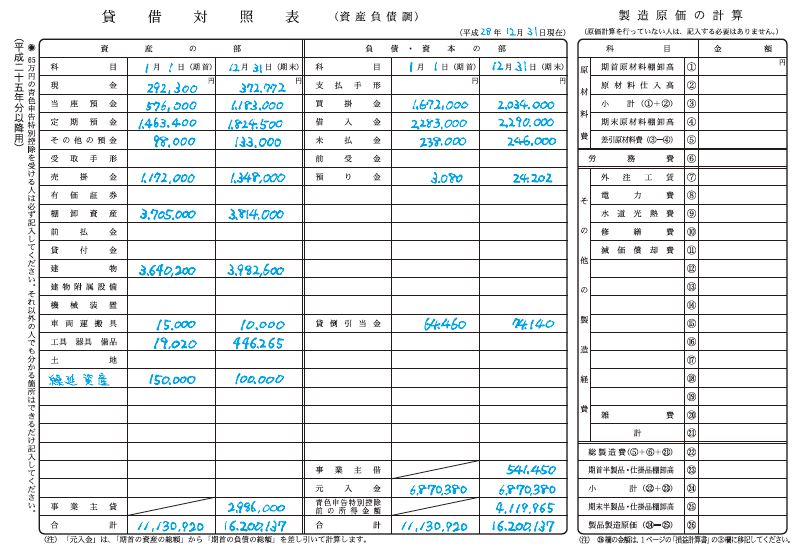

貸借対照表の作成

貸借対照表は、

・現金預金や売掛金、車や機械などの資産、

・買掛金や借入金などの負債、

・資本金や利益剰余金などの純資産

を記入します。

確定申告書の作成

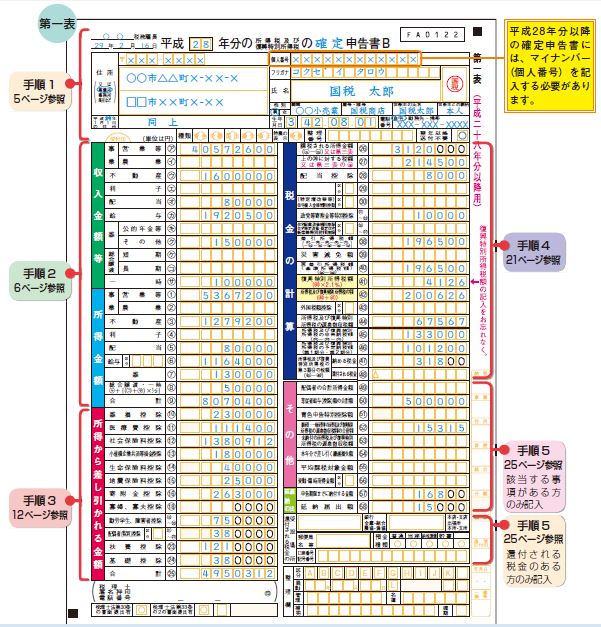

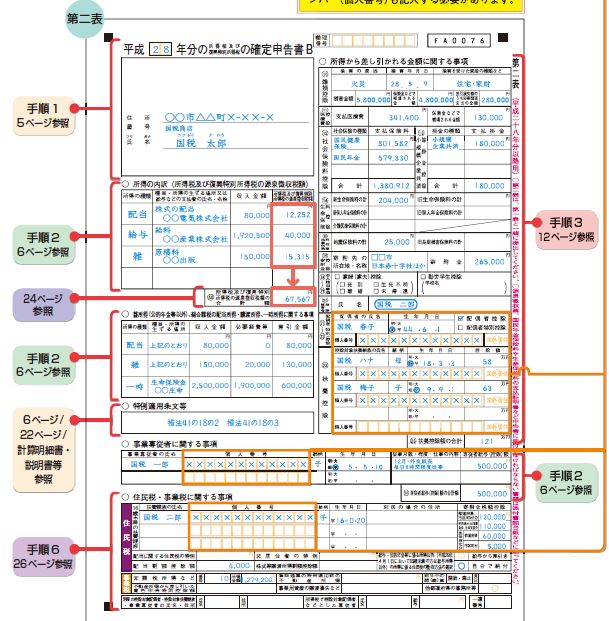

確定申告書は基本的に確定申告書B様式の

第一表、第二表を作成します。

B様式はどんな種類の所得であっても

使用することができるので、一般的にはこちらが使われるのです。

確定申告書第一表、第二表はそれぞれこういうものです。

項目は多岐に渡るので、詳細は国税庁のホームページをご参照ください。

http://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/tebiki2016/pdf/02.pdf

ちなみに第三表、第四表というものもあります。

第三表は株やFXの投資収入がある人向け、

第四表は過年度に赤字があった人向けですので、

該当しない場合は提出する必要はありません。

申告書提出

確定申告書が完成したら、提出しましょう。

提出方法は以下の3つ。

・税務署の窓口に持ち込む

・税務署に郵送する

・e-taxを使って電子申告をする

郵送する場合は、消印有効なので、3月15日当日でも間に合います。

15日当日でも諦めないでください!!

また、納税も事前に済ませておきましょう。

納税は、銀行振込の他、クレジットカードでも

行うこともできます。

https://www.nta.go.jp/tetsuzuki/shinsei/annai/nozei-shomei/credit_nofu/

面倒な確定申告から開放されたい!

冒頭でも書いたとおり、また、今までくどくどと紹介したとおり、

確定申告は本当に面倒で大変な作業です。

ですから、少しでも効率化したいと思うのが人情です。

管理人が考える方法は2つです。

・税理士に依頼する

・会計ソフトを使う

税理士に依頼する方法

これは、所得税の申告においては、昔ながらの「正攻法」です。

税理士は税金のプロなわけですから、

確定申告はお手の物です。

とはいえ、税理士といっても誰に頼めばいいかわからない、

どういう手続きをすればいいかわからない、

というもっともな疑問がわいてくるでしょう。

そのような場合は、税理士紹介サービスが便利です。

1から税理士を探すのは、とても大変です。

たまたま近所だったというだけで、お願いしても

あなたの業種に合わなかったり、

そもそも人間としてウマが合わなかったりしたら

元も子もありません。

このようなサービスは、ご自身で1から税理士を探さなくても、

コーディネーターがあなたにぴったりの税理士を紹介してくれます。

紹介だけでなく、契約交渉や選び方のアドバイスなども

してもらえます。

しかも、何度紹介してもらっても無料です。

会計ソフトを使う方法

最近の会計ソフトは、個人で使えるものも増えてきました。

特に個人向けでシェアを伸ばしているのが

クラウド会計ソフトです。

有名どころでは、

・freee

・MFクラウド確定申告

で、当サイトでも紹介させていただいています。

本記事では、簡単な紹介にとどめさせていただき、

詳細は当サイトの紹介ページや公式サイトをご覧ください。

これらのソフトは、この記事で管理人が説明してきたことが

全く不要になるくらい便利です。

・ネットバンクや通販サイト、クレジットカードや各種ネット上のサービスと連携でき、

入金と出金が自動で処理されるので、ご自身で集計する必要なし。

・領収書もスマホの写真やスキャナで取り込める上に、

書かれている文字や金額を読み取って、自動で仕訳してくれる。

・確定申告書は質問に答えていくだけで自動で作成される。(freee)

または、必要事項を順に入れていくだけで自動で作成される。(MFクラウド確定申告)

・貸借対照表、損益計算書、内訳書も自動で作成。

・e-taxとも連携可能なので、税務署に行く必要も郵送の必要もなし。

といった便利機能が盛りだくさんです。

細かい点はそれぞれ違いますが、

・日々の経理処理が自動で効率よくできる

・確定申告がものすごく楽になる

という点は、どちらの会計ソフトもきっちり押さえているので、

好みや使い勝手の問題になってきます。

それぞれ無料お試しができるので、

適当に使ってみて、良さそうであれば

本登録するという使い方ができます。

もちろん、勝手に有料プランに移行する、ということはありません。

是非お試しください。