計算するのも一苦労の税金と税効果会計。

有価証券報告書を作る場合は、計算だけでなく税率差異というものを出さなければなりません。

何だよ税率差異って、と思われるかもしれません。

管理人も実際そう思います。

でも、わけがわからないながらも作らなければなりません。

今回は、最高に意味不明な税効果会計注記の税率差異について管理人の経験の範囲でご説明します。

税率差異の注記ってそもそも何?

税効果会計は何のためにやるのかというと、損益計算書の税引前当期純利益と税金額を、実効税率に対応させるためのものでした。

例えば、実効税率が30%でも、税引前当期純利益が100だった場合、実際の納税額は35になったりします。

このままだと、損益計算書の税金額が35になってしまい、税引前当期純利益と税金額がきれいに対応しません。

この税金額を30に調整するということです。

税効果会計の理屈では、正しく計算すれば実効税率に対応するということになっていますが、実際はそう上手くいきません。

税効果会計を適用した理論的な税金額が30であっても、実際は税効果会計を適用しても35とか37とかになってしまうのです。

その税効果会計を適用しても差異になる5とか7は何?というのが、税率差異の注記なのです。

税率差異が出る理由は?

なぜ差異が出てしまうのでしょうか?

それは、税効果会計の対象にならないものや、計算に使う実効税率に既に差があるためです。

実際に内容を見ていきましょう!

永久差異

まずは法人税の所得計算で出てくる永久差異というものが筆頭です。

税効果会計には、永久差異と一時差異という言葉が出てきます。

永久差異は、交際費や役員報酬、受取配当金のように、一回所得に加算、減算したら終わりのもの。

一時差異は、引当金のように一度加算しても、取り崩した時に減算されてチャラになるというものです。

で、税効果会計で計算対象になるのは、一時差異だけです。

一時差異が所得に加算されて税金が増えてるから、その分を繰延税金資産として調整して、税金額を減らすというのが税効果会計の考え方。

でも、永久差異はこの調整の対象にならないのです。

ということは、交際費などで税金が増えた分は税効果会計を適用しても絶対に調整できないのです。

住民税均等割

住民税には、法人税割と均等割があります。

法人税割はその名の通り法人税額に連動します。

ということは税率が関係するので、上で説明した永久差異で一緒に説明できます。

問題は均等割。

均等割は、その名の通り実効税率に関係なく均等にかかってくる税金です。

なので、この均等割も税効果会計で調整できない項目と言え、税率差異の原因になるのです。

評価性引当額

またえらくわけのわからない言葉が出てきました。

評価性引当額とは、一時差異で税効果会計の対象になるけれど、計算しなかった部分のことです。

例えば、資産除去債務。

資産除去債務の利息費用は、損金不算入です。

ただ、実際に現状復帰費用を払うなど、資産除去債務の取り崩しをしたときには損金になるので、一時差異に当たります。

しかし、事務所の立ち退き予定が全くわからない場合は、いつ損金算入されるかもわかりません。

そうなると、スケジューリング不能となり、一時差異ですが繰延税金資産を計上しないということになります。

一時差異だけど繰延税金資産を計上しない、これが評価性引当額です。

この分は、損金不算入になり、税金を余計に払っていますが、税効果会計で調整していないため、税率差異になります。

適用している実効税率の違い

実効税率が違う場合も、当然、税率差異になります。

考えられる場合がいくつかあります。

代表的なものをご紹介します。

1.税制改正で将来税率が変わる

例えば、2018年3月決算で東京都に本社がある外形標準課税適用会社ですと、その期の実効税率は30.86%です。

しかし、税効果を計算する場合は翌年度以降の実効税率を使うため、30.62%で繰延税金資産を計上しています。

当期の実効税率は30.86%なのに、PLに載っている法人税等調整額は30.62%で計算されているので、0.24%の差が出てしまうのです。

大したことないじゃないか、と思われるかもしれませんが、会社の規模が大きく一時差異が数十億円単位だと、これだけで数百万円、数千万円の差が出てしまうのです。

2.親会社と連結子会社の実効税率が違う

親会社が外形標準課税適用会社だが、子会社は適用されない、という場合も多いと思います。

例えば、東京都の場合は、上記の例だと親会社は30.86%、子会社は34.6%になります。

ですから、この実効税率の違いも税率差異になるのです。

連結決算でののれん償却額

子会社を買収した場合、のれんが発生することがほとんどです。

こののれんは、連結決算上では償却費が発生します。

税金は個別の会社ごとの決算にもとづいて計算されるため、こののれんは全く税金、税効果に影響をあたえません。

連結決算上は、費用で計上されているのに、税金が減っていないということになるため、これも税率差異の要因になります。

特別控除

所得拡大促進税制など、特別控除を適用している場合も税率差異になります。

これは、均等割と同じような考え方で、特別控除額を計算するにあたっては法人税の課税所得と連動しないのです。

具体的な計算方法

差異になる要因はおわかりいただけたでしょうか?

このあたりを押さえておけば、だいたいの要因はカバーできるはずです。

では、実際の計算を見ていきましょう。

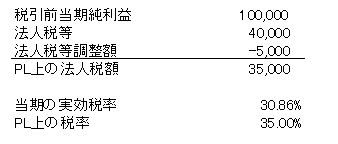

例えば、こんなPLがあったとします。

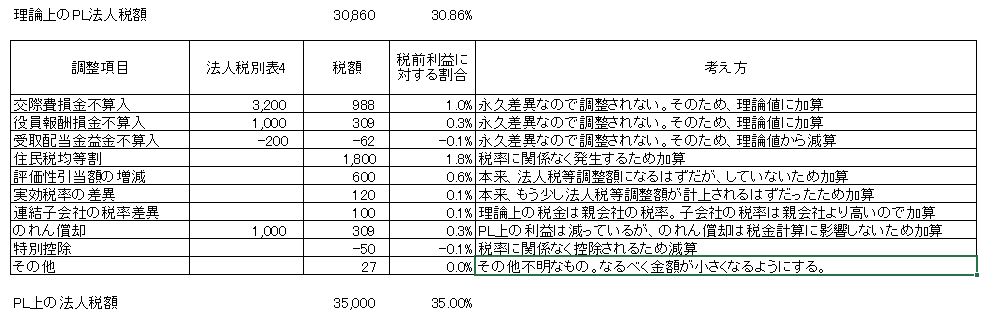

理論上の法人税額というのが、税引前当期純利益×当期の実効税率です。

本来全ての項目が、税効果会計で調整されたのならば、この税額になるはずなんですよね。

ですが、先ほど説明したようにそうならないので、調整されていない要因を一つ一つ潰していくのです。

永久差異の計算

永久差異の部分は、税効果で調整されないので、その分理論値に足したり引いたりします。

これは法人税別表4の数字を持ってきて、実効税率をかけるとよいでしょう。

均等割と特別控除の計算

均等割は、均等割額をそのまま持ってきます。

特別控除も同じですね。

評価性引当額の計算

評価性引当額は、評価性引当額になる一時差異の金額×当期の実効税率です。

これを前期と比べて増減額を出します。

その増減額が調整対象です。

実効税率差異の計算

実効税率の差異は、繰延税金資産を計上した一時差異の金額に当期の実効税率をかけたものと、翌期以降の実効税率をかけたものを比較します。

当期の実効税率が大きければ、プラス要因、小さければマイナス要因とします。

理論値はあくまで当期の実効税率で調整したとみなしています。

ですが、PL上は翌期以降の実効税率で調整しています。

今期の実効税率が大きければ、それだけ法人税等調整額が大きくなり、理論値に近づくはずだったのですが、PL上では少ない調整額になってしまっています。

ですから、その分が理論値より大きくなっているということでプラス要因になります。

連結子会社の税率差異の計算

連結子会社の税率が親会社より大きければ、理論値より大きな税金が計上されていることになります。

その分がプラス要因です。

のれん償却額の計算

のれん償却額は、その分税前利益が減っているので、税金も減るはずです。

理論上の税金もそのように計算しています。

しかし、実際はのれん償却額は連結特有のものであるため、個別の会社の税金計算には影響しません。

ですから、実際はこの分の税金は減っていないので、理論値にプラスしなければなりません。

これらを計算した上でも差異が出ていたら、その他としてしまいます。

というか必ずその他は出てしまいます。

なるべく小さな数値になるように、差を詰めていきましょう。

まとめ

有価証券報告書でも、最高に意味がわからないと思われる税効果の注記についてご説明いたしました。

ただでさえ、税金、税効果はわかりにくいのに、その上理論上の数値と実際の数値の差異を詰めろ、だなんて理不尽もいいところです!

投資家さんはここを見て一体何を判断するのでしょう・・・?

と、ぼやいていても仕方ないので、今回ご紹介しました項目や考え方、計算方法を参考にして、サクッと注記を作ってしまってくださいね。