前回の記事では、

税効果会計とはそもそも何かということ、

計算の前提となる差異のことについて

お伝えしました。

↓↓↓

税効果会計の基本をどこよりもわかりやすく解説

今回はその続きとして、

具体的な計算方法について説明しますね。

では早速。

税効果の計算に必要なもの

税効果の計算には、

将来減算一時差異の金額

将来加算一時差異の金額

実効税率

が必要です。

将来減算一時差異と将来加算一時差異は

前回の記事をご参照下さい。

今回、実効税率という新しい言葉が

出てきました。

いったいいくつ出てくるんだ、新しい言葉。

実効税率とは、

法人税、住民税、事業税の税率を

一定の式に当てはめて求めた税率のことです。

法定実効税率 = 〔法人税率×(1+住民税率)+事業税率〕÷(1+事業税率)

(Wikipedia 「法定実効税率」より

もちろん、こんな式は実務上は覚える必要はないです。

管理人も覚えてません。(いや、覚えろよ。というツッコミはご勘弁!)

東京都に本社がある、3月決算の会社で、

上の式に当てはめて実効税率を求めると、

平成27年度が33.10%、

平成28年度以降が32.34%

となります。

ただし、この税率は、平成27年度税制改正が、

平成27年3月31日までに公布された場合です。

公布されなかった場合は、翌年度以降も35.64%で計算します。

税効果の計算方法

いよいよ具体的な計算について説明します!

まず、非常ーに大雑把にいうと、

計算方法は

将来減算一時差異×実行税率-将来加算一時差異×実行税率

です。

実際の計算でもここまで単純なら苦労はしないのですが、

基礎的な考え方はこんな感じです。

ここまではよろしいでしょうか?

はい、じゃあ先に進みましょう!

実際にはこんなに単純ではない、というのは

一時差異の解消年度という概念があるからです。

一時差異というのは、

会計と税務で、費用等の計上時期がずれることでした。

そして、一時差異はその名のとおり一時的な差異なので、

いずれは会計と税務で一致する時が来ます。

一致することを一時差異の解消と呼ぶのです。

一時差異の内容ごとに、

解消される年度の実効税率をかけて計算し、

それらの計算結果を合計します。

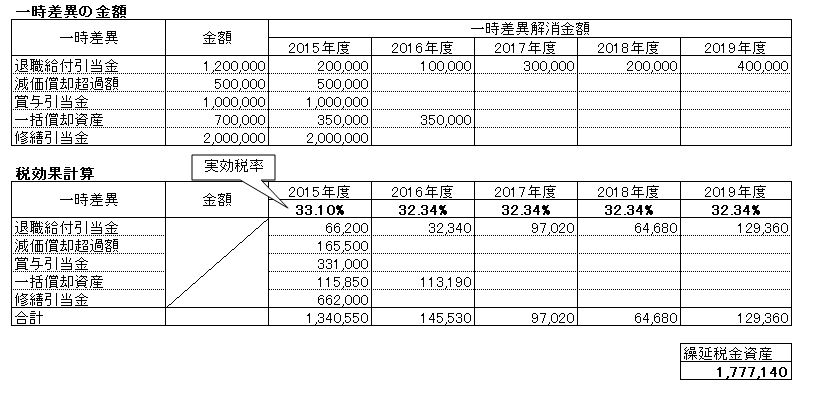

図にするとこんな感じ。

まず、上の表です。

縦に一時差異の内容と金額、

横に年度、それぞれの一時差異の解消金額を入れています。

下の表で税率をかけて計算をします。

それぞれの年度の解消金額に、

これまたそれぞれの年度の実効税率をかけています。

このようにして税効果の計算を行います。

マス目の多い表が出てきて

頭が痛くなってしまうかもしれませんが、

基本的には、

将来減算一時差異×実行税率-将来加算一時差異×実行税率

です。

さて、計算結果を一番下の計算結果をよく見ると、

繰延税金資産という文字がありますね。

計算をしたら、この繰延税金資産(または、繰延税金負債)を

使って仕訳を起こします。

でも、繰延税金資産って…?

続きは次回!

↓↓↓↓

繰延税金資産って何だ?仕訳はどうやるの?

まとめ

税効果の計算には、将来減算一時差異、将来加算一時差異、実行税率が必要。

計算は、将来減算一時差異×実効税率-将来加算一時差異×実行税率

一時差異の解消年度ごとに上の計算をする。

他のブログと比較してみてください!!

本日も記事をお読み下さいましてありがとうございます。

どんなことでも結構です。

あなたのご意見、ご感想、リクエスト等お聞かせ下さい!